Независимые трейдеры ведут торговлю на бирже через посредников — брокеров. Чтобы купить или продать активы, трейдер посылает брокеру заявку на определенное действие — ордер.

Базовые механики управления ордерами предельно просты: достаточно нажать на кнопку «купить» или «продать». Но сами они работают не настолько прямолинейно, и пока начинающий трейдер не разберется в нюансах, он будет терять время, нервы и деньги на малоэффективный микроменеджмент.

Что такое ордер на бирже и как он работает

Это команда на открытие или закрытие сделки, которую брокер выполнит немедленно при получении (внимание: не сразу после нажатия кнопки!) или при достижении определенных условий. Последний вариант открывает возможности для планирования и стратегической игры, то есть — для стабильного дохода. Инструменты анализа наиболее эффективны в сочетании с данным типом ордеров.

После отправки команда проходит обработку брокером. Время обработки зависит от загруженности площадки, но даже в перегруженные часы редко превышает 10-15 секунд.

Период ожидания может увеличиваться в пиковые дни, когда за одну котировку рынок проскакивает много пунктов, и нагрузка на биржу возрастает до предела. На крупных площадках такое случается все реже благодаря автоматизации процессов. Максимальное время исполнения немедленной заявки — 1-2 минуты. Если биржа перегружена, безопаснее посылать заявки, выполняемые при исполнении прогноза.

Виды ордеров и их особенности

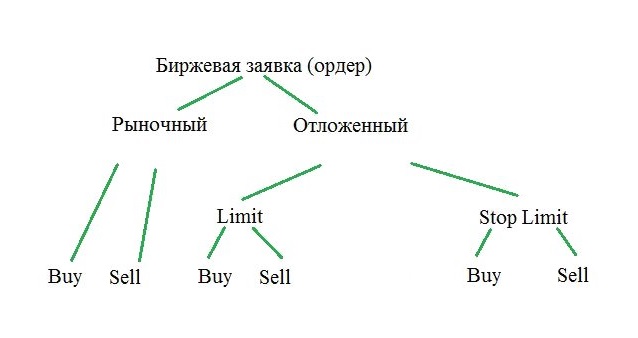

Чтобы зарабатывать на бирже стабильно, трейдер должен уметь использовать разные типы ордеров. Команды могут дополнять или отменять друг друга, страховать риски, «караулить» прибыль. Основные типы:

- рыночные — выполняются немедленно (с учетом задержки);

- лимитные или отложенные — при исполнении прогноза, составленного пользователем;

- ограничивающие (стоп-ордеры) — защищают от рисков, позволяя сохранить прибыль или предотвратить убытки при исполнении неблагоприятного прогноза;

- условные — взаимоотменяемые или взаимозапускающие команды, которые содержат перечень условий и вариантов поведения.

Рыночные ордеры

Команды для гарантированного исполнения здесь и сейчас (с учетом минимальной задержки по времени), без дополнительных условий. Если вы видите выгодную ситуацию на площадке и готовы купить или продать активы, нажимайте на кнопку. Брокер заключит сделку по цене, доступной на момент получения команды.

Преимущество рыночных ордеров остается их же слабым местом: это независимость от условий. Когда нужно срочно осуществить покупку или выйти из позиции, используют рыночный ордер. Он исполняется практически сразу после формирования заявки. Посылать моментальную команду быстрее и проще, чем составлять прогноз для лимитного ордера или целую цепочку указаний для условного ордера. Никаких дополнительных данных вводить не нужно: только выберите, купить или продать, и в каком количестве.

В обмен на гарантированную сделку трейдер получает невозможность точно контролировать прибыль. Цены на бирже скачут быстро, и стоимость активов на момент покупки или продажи может отличаться в приятную для предпринимателя сторону — если повезет. Также цены могут проскальзывать в нежелательном направлении, что приводит к убыткам.

Проскальзывание цен — обычное явление на активных биржевых площадках. При благоприятной ликвидности рынка трейдеры контролируют убытки при торговле через рыночные ордеры, ориентируясь на скользящие средние значения. Если торговля по позиции прошибает пик активности или течет крайне вяло, будьте готовы к тому, что разные части одной заявки пройдут по различной стоимости. Брокер здесь не виноват: в рамках рыночного ордера он обязан исполнить команду, даже если цена продолжает скакать в момент реализации. Данная особенность «моментальных» сделок может приводить к неожиданной прибыли, однако к внеплановым доходам лучше относиться как к случайной удаче.

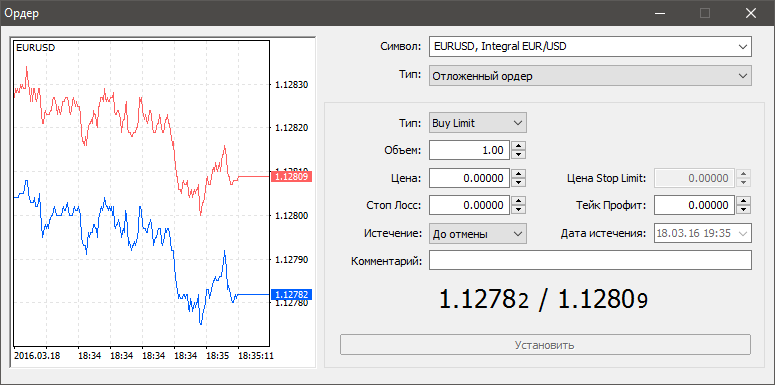

Лимитные ордеры

Команды с отложенным исполнением дают сделку по гарантированной цене. Если прогноз окажется неверным — например, позиция подешевеет, но не дойдет до желаемого минимума и уйдет в рост — сделка не состоится, но и не исчезнет. При оформлении лимитного ордера важно ставить реалистичные прогнозы и не забывать о невыполненных командах. Забытая трейдером отложенная сделка может неожиданно сработать месяцы спустя — и не всегда результат будет приятен предпринимателю.

Отложенные ордеры предотвращают отрицательное проскальзывание, защищая трейдера от потерь. Если в приоритете получение прибыли, и вы готовы упустить сделку при неисполнении прогноза, составляйте лимитную команду.

Иногда сделка по отложенной команде не проходит даже при достижении ценового порога. При недостатке заявок на покупку или предложений продажи брокер не сможет заключить сделку и провести операцию на выгодных для трейдера условиях. На следующей котировке ситуация может критически измениться, появятся условия для покупки или продажи — но цена уже не будет соответствовать заданным условиям, и сделка будет упущена.

Для заработка на лимитных ордерах необходимо грамотно устанавливать цены с учетом позиций рынка. Заранее ознакомьтесь с ограничениями площадки: биржи ставят ограничение на минимум пунктов различия между текущей и желаемой стоимостью. Максимума нет: пользователь волен настраивать любые абсурдные значения, что бывает полезно в условиях бычьего рынка.

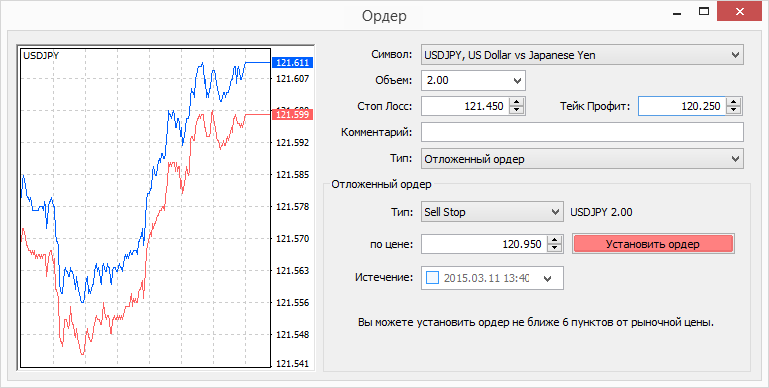

Существует четыре типа отложенных команд:

- Buy limit — выкуп позиций при достижении установленного нижнего лимита. Покупки по предельным минимумам совершают при прогнозах на падение с последующим повышением. Когда график достигает предсказанного нижнего значения, брокер заключает сделку;

- Sell limit — продажа при достижении предполагаемого верхнего значения. При росте цен не рекомендуется продавать позиции немедленно: велик риск упустить выгоду. Трейдеры пытаются предсказать верхнюю точку стоимости и продавать на ней, до падения. Связка buy limit + sell limit — один из самых простых в освоении инструментов для извлечения прогнозируемой прибыли;

- Buy stop — выкуп стабильно растущих в цене позиций. Если актив продолжает расти в стоимости, но вы не имеете возможность совершить сделку на нужный объем немедленно или не уверены, что график не обрушится, составляйте заявку на покупку на максимально приемлемом для вас пороге. Когда график достигнет верхних значений, продавайте еще дороже — но будьте готовы к тому, что повышение будет происходить медленно;

- Sell stop — продажа при стабильном понижении стоимости. Владеете активом, цена которого неуклонно падает? Запланируйте продажу — и впоследствии выкупите акции обратно по сниженной цене.

Для извлечения максимума прибыли от отложенных сделок необходимо свободно ориентироваться в графиках, пользоваться математическими инструментами или программным обеспечением для составления прогнозов.

Ограничивающие ордеры

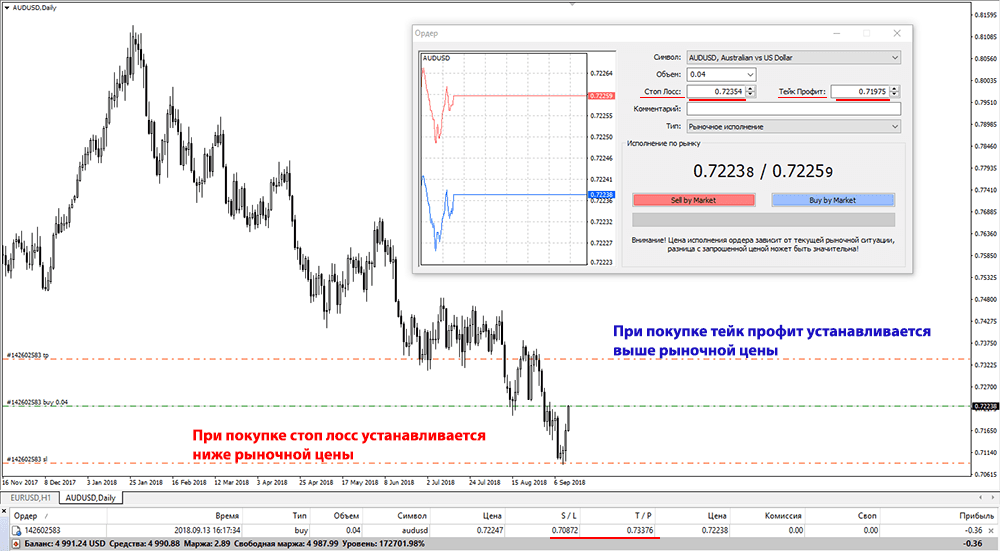

Снижают риски, позволяя вовремя вывести средства или предотвратить траты. Существует два вида ограничивающих команд:

- Take profit. Установка условий завершения сделки с фиксацией прибыли. При покупке позиций выбирают пиковое значение выше текущей стоимости, при продаже ставят нижний лимит, дешевле которого расставаться с активами невыгодно. Используют преимущественно для дополнения успешных отложенных сделок. Если покупка или продажа завершились на ваших условиях, вам необходим инструмент, позволяющий сохранить прибыль в случае неожиданного резкого изменения в тенденциях. Это и есть тейк-профит;

- Stop loss. Предотвращает потери, если график развивается не по прогнозу. Выберите точки на графике, соответствующие допустимому уровню потерь: для покупки — ниже моментальной стоимости, для продажи — выше. Стоп-лосс позволяет избежать ситуаций, в которых убытки достигают колоссальных размеров из-за непредсказуемых скачков рынка.

Условные ордеры

Более сложные, составные типы команд, сочетающие несколько условий для «программирования» поведения брокера в разных обстоятельствах. Используются для максимальной автоматизации торгового процесса, вводятся или отменяются системой автоматически при достижении установленных пользователем критериев. Состоят из перечня базовых инструкций, разобранных выше.

Взаимоотменяемые условные ордеры (OCO), в которых все оставшиеся команды автоматически отменяются при достижении одного из условий и выполнении связанного с ним ордера. Они одновременно обеспечивают максимум прибыли, помогают ее зафиксировать и отступить назад, если ситуация резко изменится. Их дополняют взаимозапускающими ордерами (OSO), которые состоят из основной команды и перечня вторичных ордеров, которые начинают действовать только при выполнении первичного условия.

Условные ордеры выставляют до открытия торговых позиций. Они обеспечивают большую гибкость и снимают с трейдера необходимость постоянно мониторить ситуацию на рынке.

Заключение

Для успешной торговли на бирже трейдеру необходимо понимать разницу между типами ордеров; знать, когда стоит предпочесть немедленную сделку отложенной, и наоборот. Лимитные ордеры – базовый инструмент планирования, удобный даже для новичков, обучающихся чтению графиков. Для более продвинутой автоматизации следует использовать условные системы команд, которые продолжают действовать, будучи размещенными один раз.