Стабильность финансового положения предприятия зависит от нескольких факторов, в числе которых его деловая активность, количество рынков сбыта, репутации компании, а также степени эффективности применения активов. Скорость оборота средств организации — один из главнейших показателей его успешности, и для выявления цифрового показателя рентабельности активов экономистами был введен в оборот коэффициент ROA. Как рассчитать коэффициент рентабельности активов, какие нормы принято считать допустимыми, поговорим в данной статье.

Понятие коэффициента оборачиваемости

Каждая коммерческая организация имеет на балансе определенные активы, способные приносить юридическому лицу выручку. Если компания рационально распоряжается активами, то ее совокупный годовой доход растет, а показатель ROA имеет высокую отметку. В том случае, если коэффициент низкий, можно утверждать о наличии системных ошибок в управлении капиталом.

Коэффициент оборачиваемости активов — это отражение скорости оборота суммарного капитала компании. Он демонстрирует, сколько раз за определенный промежуток времени происходит производственный цикл и обращение, что приносят прибыль. Иными словами, показатель отображает количество средств, которые приносит в бюджет компании каждая единица ее активов.

При помощи простой формулы можно вычислить количество оборотов активов за фиксированный промежуток времени. Простое математическое действие позволяет понять, насколько эффективны меры, принимаемые в процессе получения прибыли во время ведения хозяйственной деятельности.

Чаще всего в своих расчетах ROA используют финансовые аналитики, в целях диагностики эффективности работы конкретной фирмы. Полученное числовое значение наглядно демонстрирует, какую отдачу имеет компания от использования всех своих активов. Иными словами: ROA показывает, сколько прибыли приходится на любую денежную единицу, вложенную в имущественный капитал организации.

Использование целой системы коэффициентов — это устоявшаяся практика, что позволяет проанализировать положение фирмы. Для получения полной картины, безусловно, аналитикам необходимо иметь как можно больше данных (исходный баланс, отчет о доходах и пр.). Но не стоит полагать, что череда формул — это надежный «предсказатель», который гарантированно принесет успех. Уоррен Баффет утверждает, что управленец должен обладать чутьем, что в совокупности с математическим анализом, мониторингом рынка и активной позицией дает потрясающий результат.

Формула вычисления коэффициента ROA

При расчете коэффициента ROA экономисты и аналитики используют два основных понятия:

- сумма выручки предприятия, взятая за отдельный промежуток времени;

- общая сумма оборотных капиталов или среднегодовая стоимость всех активов предприятия.

Формула представляет собой отношение чистой выручки от продажи к среднегодовой цене имущества фирмы.

Обычно показатель выражается в процентах. Например, чистая прибыль пекарни составила 4 миллиона рублей, а общая стоимость имущества предприятия составляет 8 миллионов, то рассчитать коэффициент ROA необходимо так:

2/8 * 100=25%

Здесь же стоит дать определение ключевым понятиям:

Активы — это все материальные ценности, принадлежащие предприятию, в числе которых не только деньги, но и долговые обязательства. Имуществом фирмы называют деньги и недвижимость, что в совокупности образуют ее капитал.

Чистая прибыль компании — доход, полученный за вычетом всех расходов.

Польза коэффициента ROA

Эта примитивная формула позволяет увидеть, какую прибыль получает предприятие с инвестиций, и понять, в полной ли мере задействовано имущество, на какую сумму оно пополняет капитал. Ценная информация позволяет пересмотреть приоритеты коммерческой организации, обозначить новый вектор развития, оптимизировать расходы и найти новые рынки сбыта. Показатель ROA нередко мотивирует управленцев на реорганизацию бизнеса, стимулирует на внесение коррективов в деятельность экономистов и финансистов. Кроме того, коэффициент может подсказать, какие улучшения могут повлиять на величину валового дохода посредством более грамотного управления активами.

Аналитики часто используют в своих расчетах коэффициент ROE, и в отличие от ROE, рентабельность активов учитывает не просто акционерный капитал, но и все заемные средства компании. Здесь эксперты рекомендуют анализировать исторические данные, то есть, принимать в расчет данные о рентабельности имущества за прошедшие годы. Так можно проследить динамику изменений, выявить пик рентабельности и причины уменьшения дохода с капитала. Расчет имеет огромную ценность не только для инвесторов, но и руководителей организаций, поставщиков товаров. Именно ценность компании и качество ее работы помогает предопределить размеры возможной прибыли, о чем уже не одно десятилетие твердят известные финансисты. Умение анализировать и объективно оценивать ситуацию — залог успеха для ведения бизнеса.

Понижение показателей не всегда свидетельствует о неминуемом кризисе, ведь главные враги — это не отсутствие денег, а отсутствие желания изменить ситуацию, посмотреть на нее под другим углом. Даже самый успешный бизнес переживает этап стагнации, в этот момент, заручившись помощью показателя ROA, управленец и его команда финансистов способны полностью изменить ситуацию.

Норма и виды

Понижение ROA чаще всего связано с ростом обязательств предприятия перед инвесторами или падением роста чистой прибыли. Если своевременно прибегнуть к приведенной формуле, то можно стабилизировать положение, скорректировать работу с активами. Понятие нормы рентабельности активов относительно, поскольку оно напрямую зависит от рода деятельности предприятия.

Например, в такой отрасли, как машиностроение, электроэнергетика, угледобывающая сфера и пр. капиталоемкие отрасли коэффициент, ROA заведомо будет ниже, чем у компании, которая продает товары и оказывает услуги. На показатель ROA большое внимание обращают потенциальные инвесторы, что желают вкладывать свои средства в компании, показывающие положительную динамику.

Примечательно, что у в разных странах прослеживается своя норма коэффициента ROA. Для американских компаний средним является показатель в 15%, в то время как в Японии нормой считается 7%. В России среднее значение ROA для крупных компаний колеблется от 10 до 15%. Для банковской сферы нормой считается даже 1%.

Вычислить реальное качество работы предприятия также можно при помощи показателей ROS и ROIC. ROS — показатель рентабельности выручки предприятия. Это простое соотношение чистой прибыли ко всему объему продаж предприятия. ROS помогает понять инвесторам, какой процент прибыли получается от каждого доллара выручки.

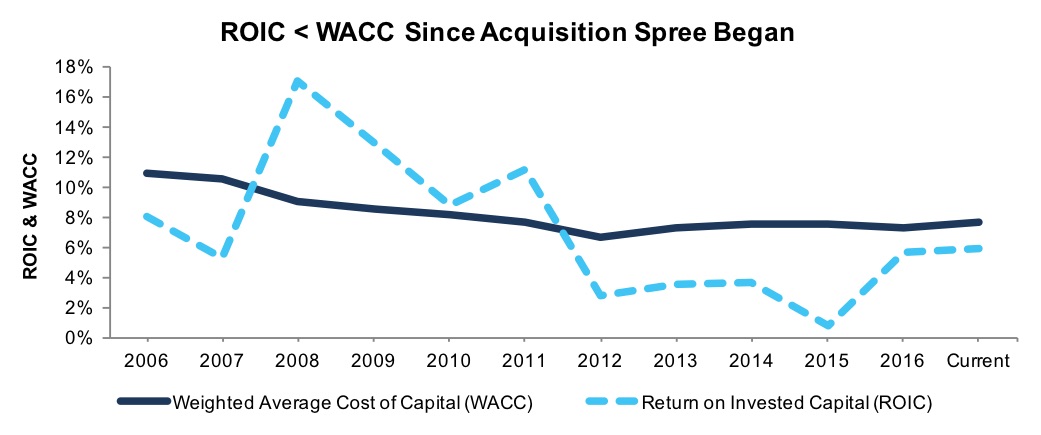

Коэффициент ROIC демонстрирует рентабельность той части капитала, которая приходится на инвестирование. Он показывает, насколько правильно компания обходится с инвестиционными вложениями. Показатель не актуален для сферы услуг и отрасли, где реализуют товары класса люкс.

Плюсы и минусы показателя ROA

Показатель ROA способен оптимизировать работу компании, выявить слабые стороны в процессе управления имуществом и стимулировать руководство на создание новой концепции извлечения прибыли. Аналитики отмечают, что показатель коэффициента имеет и некоторые погрешности. Какими преимуществами и недостатками обладает формула коэффициента ROA?

Плюсы:

- демонстрирует эффективность работы предприятия;

- имеет простую формулу расчета;

- при расчете используется не только акционерный капитал, но и заемные средства, что делает показатель более точным;

- позволяет быстро исключить лишнее.

Минусы:

- сравнивая деятельность двух компаний, необходимо обратить внимание на структуру активов;

- чистая прибыль нередко имеет погрешности;

- высокий коэффициент иногда «не работает» из-за минимального капитала предприятия или отрицательного баланса.

Хоть показатель коэффициента ROA в некоторых случаях не стоит воспринимать как главный инструмент по определению ликвидности имущества организации, он четко демонстрирует общее положение вещей. В комплексе с другими расчетами и показателями, он способен выявить истинное положение дел в компании. Всесторонняя оценка деятельности предприятия — залог к успешному инвестированию.

Культовый инвестор Уоррен Баффет в своих трудах неоднократно указывал на тот факт, что стоит опасаться «ботаников с формулами». Можно игнорировать историческое развитие компании, потратить львиную долю на изучение графиков продаж, но понятие «показатель рентабельности активов» способно открыть глаза на деятельность предприятия. В данном случае, Баффет как всегда продемонстрировал компетентность, так как применение одной лишь формулы способно продемонстрировать уровень качества управления капиталом огромной фирмы.