При торговле на форекс в основном пытаются использовать все возможные математические хитрости для улучшения результативности. Советники основанные на мартингейле или методе усреднения сейчас как никогда популярны, к примеру советники: Ilan, gepard, советники vsignale и аналогичные(их уйма), все они так или иначе связаны с использованием ММ(MoneyMangment, управление деньгами, меняющийся лот открываемых позиций). Лично мне не нравится, что существует путаница в определении типа советника, всё что увеличивает лот или допускает просадки с увеличивающимся лотом называют просто мартингейл, это заблуждение. Нужно разделять как минимум советники которые основаны на методе усреднений и советники основанные на мартингейле, это разные вещи.

Не все советники для мт4 основанные на стратегии мартингейла заслуживают Вашего внимания и проб на центовых счетах. Но точно есть советник с помощью которых можно хорошо и долго(1-3 года) зарабатывать. Что неоспоримо, так это то, что рано или поздно без оптимизации советник сольёт.

Суть метода усреднений.

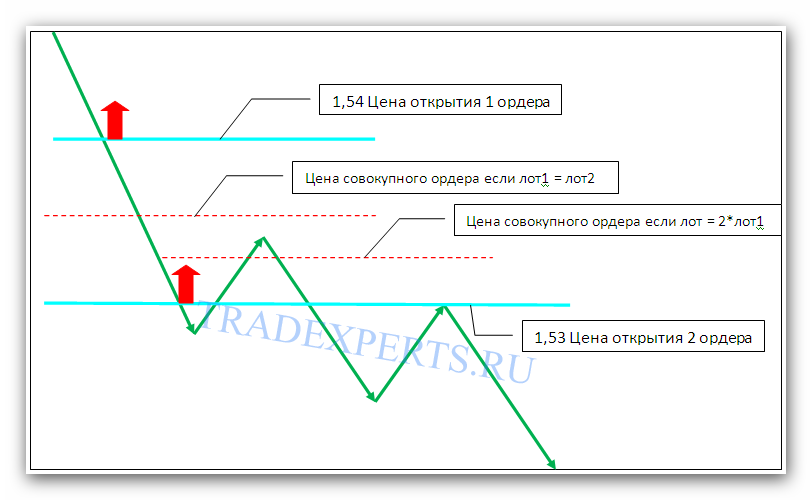

Метод усреднения заключается в том, что к убыточной позиции после определённых событий или условий мы открываем ордер в ту же сторону что и убыточная позиция. Иногда это называют ещё доливкой. Зачем это делается? Всё просто, когда мы добавляем позицию к убыточному ордеру совокупная цена ордеров может стать более выгодной, правильнее сказать совокупная позиция становится менее убыточной, что позволяет дождаться отката и закрыть совокупную позицию в ноль. При этом по первому ордеру мы получим небольшой убыток, по второму ордеру небольшой плюс который компенсирует минус первого ордера, спред и другие комиссии. Именно поэтому данный метод называется - стратегия по методу усреднения, потому что мы усредняем общую цену открытия ордеров.

Маленький пример, допустим, у нас открыта позиция BUY по цене 1.5400 и мы на цене 1.5300 решаем добавить позицию BUY тем же лотом. Совокупная цена открытия ордера уже будет: (1.5400 + 1.5300)/2 = 1,5350 . Как видите цена для закрытия сделки в безубыток резко снизилась. А что если лот второй позиции будет значительно больше лота первого ордера: лот1 = 1, лот2 = 2, СуммаЛотов = 3, (лот1/СуммаЛотов)*1.5400 + (лот2/СуммаЛотов)*1.5300 = 0,5133 + 1,02 = 1,5333 . Как видите совокупная цена позиции снизилась ещё сильнее, и если мы правильно угадали место отскока то позиция может закрыться очень быстро.

Маленький пример, допустим, у нас открыта позиция BUY по цене 1.5400 и мы на цене 1.5300 решаем добавить позицию BUY тем же лотом. Совокупная цена открытия ордера уже будет: (1.5400 + 1.5300)/2 = 1,5350 . Как видите цена для закрытия сделки в безубыток резко снизилась. А что если лот второй позиции будет значительно больше лота первого ордера: лот1 = 1, лот2 = 2, СуммаЛотов = 3, (лот1/СуммаЛотов)*1.5400 + (лот2/СуммаЛотов)*1.5300 = 0,5133 + 1,02 = 1,5333 . Как видите совокупная цена позиции снизилась ещё сильнее, и если мы правильно угадали место отскока то позиция может закрыться очень быстро.

Краткий экскурс по эволюции советников на усреднении.

Изначально все системы усреднения были простенькими и односложными. Как правило, это были советники первая сделка, в которых открывалась вообще при помощи генератора случайных числе. Или первая сделка в параметрах советника назначалась пользователем, либо всё время BUY, либо всё время SELL, т.е. как бы ни шла торговля у робота, какой бы тренд глобальный не преобладал, советник после закрытия серии усредняющих ордеров всегда открывал или BUY, или всегда SELL. Согласитесь это довольно глупо и не обосновано.

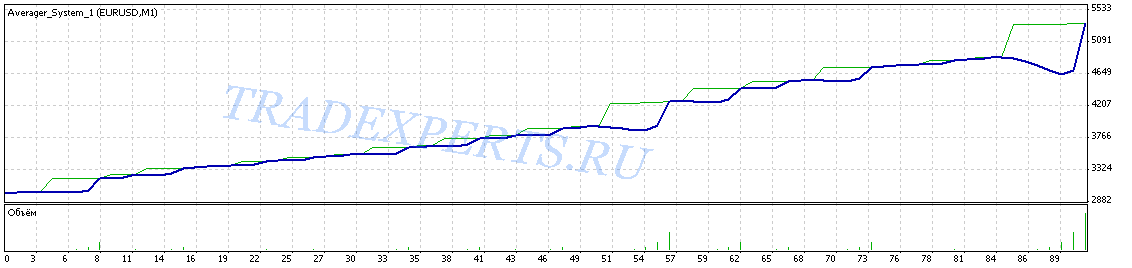

Здесь приводится описание советника и его можно бесплатно скачать

Вторая ступень развития усредняющих советников уже предлагала, всё-таки основываясь на показаниях простых индикаторов всё же выбирать, куда открывать первую сделку. Например по индикатору Moving Average , условия были простые если мувинг возрастает открываем BUY и для SELL наоборот… Все усредняющие ордера открывались на заданном уровне просадки от последнего открытого ордера. Стоит отдельно отметить что в целом алгоритм работы усредняющих советников или метода делится на 2 большие части это первая сделка и сделки в серии. Очень важно не допустить захода советника против тренда в самом начале этого тренда иначе - гарантированный слив.

Третья эволюционная ступень уже предлагала с ростом усредняющих позиций увеличивать и расстояние между последним усредняющим ордером и тем который должны открыть. Т.е. расстояние между ордерами растёт ? . Кроме того все поняли что и лот может не тупо удваиваться, а можно сделать помягче, т.е. ввести коэффициент умножения лота и выставлять его не 2, а ,допустим, 1.4. Да и выбор первой позиции существенно усложнился, и тут уже можно было встретить и всякую чушь, и что-то интересное, и что-то сложное в реализации. Но проблемы усреднения никуда не девались… Была и промежуточная стадия развития, когда предлагали как-то менять тейк для первой позиции по своему, для остальных по другому. Т.е. тейкпрофит мог у серии ордеров расти с ростом усредняющих позиций, так же мог тейк и уменьшаться.

Четвёртое поколение советников на усредняющем методе были куда поинтереснее. Вот что они предлагали:

- Сложный выбор первой сделки, чтобы минимизировать количество серий и большинство прибыли получить простой одной сделкой.

- Время входа иногда ограничивалось какой то определённой сессией.

- «Вдумчивый» выбор открытия усредняющих ордеров, они базировались на таких условиях:

- 1-2 индикаторных простых сигнала

- регулировка расстояния для усреднения

- время между усредняющими ордерами регулировалось

- Трейлинг цены открытия усредняющего отложенного ордера, пока он сам ценой не активируется.

- Меняющийся лот усредняющих ордеров в зависимости от различных условий. К примеру, один индикатор совпадает для открытия усреднения то один лот, если 2-3 индикатора показывают что сейчас будет разворот то лот больше. Можно встретить советники которые лот рассчитывают исходя из заданного тейкпрофита, т.е. лот должен быть таким чтобы совокупная позиция закрылась с небольшой прибылью на уровне = цена открытия последнего ордера + тейкпрофит

- Растущий лот первой сделки, обычная процентная лотность. Лот растёт вместе с балансом на счету.

- Ставится трал на серию ордеров, т.е. не выставляется тейкпрофит на всю серию ордеров чтобы просто закрыть её и всё начать заново, а после прохождения уровня безубытка серии ордеров включается трейлинг стоп, который тянет потихоньку стопы всех ордеров гарантируя всё большую и большую прибыль. Это вполне логично что мы не ограничиваем свои доходы а даём им расти. Бывает что серия из 2-3 ордеров может очень удачно сработать и принести очень большую прибыль от трейлингстопа, ведь лот суммарный будет не начальный и значительно больший. А представьте, что такая усредняющая серия попадёт в самое начало безоткатного тренда в 400 пунктов :))))) . Ну мечтать не вредно, такого в жизни почти не бывает.

Заключительные характеристики

Какие «вечные» минусы этих этапов развития:

- Большая просадка.

- Нужно использовать центовый счёт либо рисковать большими средствами.

- Почти гарантированны слив депо если систему не оптимизировать с течением времени, допустим, раз в пол года. Но это касается почти всех советников ну других прнципах

- Подогнать гибкую систему на небольших интервалах(пол года, несколько месяцев) почти всегда можно, а это сильно вводит в заблуждение. Новички как правило думают что если пол года тестер показывает прибыль то и на реальном счету тоже всё будет хорошо. Но это далеко не всегда так.

- Самый главный минус и характерная черта этих советников – рано или поздно фильтр открывающий первую сделку не справится со своей задачей и даст сигнал на вход против зарождающегося тренда. В этой ситуации систему никак не спасти, потому что мы видим, что это мощный тренд уже только постфактум.

Какие же плюсы этой системы?

- Идеальных сигналов на вход не бывает, более того даже экономически выгодных очень мало. А усреднение даёт возможность совершать «безнаказанно» ошибки при входе в рынок. Естественно за это приходится платить бОльшими просадками. Это главный плюс системы усреднений.

- На коротких промежутках может быстро разогнать депозит, если повезёт…

- Легче оптимизировать и получать результаты пригодные для проб на реальных счетах.